中・米貿易の現状と展望 太陽光発電の観点から

2022/01/28

昨年の国連気候変動枠組み条約第26回締約国会議(COP26)で、アメリカと中国が今後10年間、気候変動対策で協力を強化することを盛り込んだ共同宣言を発表したことは、記憶に新しい。この異例な共同発表は、太陽光発電業界にどのような影響をもたらすのだろうか?貿易の観点から解説する。

長年の貿易や政治をめぐる論争を経て、グラスゴーで開催された国連気候変動枠組条約第26回締約国会合(COP26)では中国と米国は気候変動への取り組みで協力することを表明した。中国の太陽光発電分野に対する米国の態度は、このサミットで両国が共同で発表した「2020年代の気候変動対策の強化に関するグラスゴー中米共同宣言」やアンチダンピングおよび相殺関税が徐々に減少していることから、変化が見られる。

201条の関税

米国国際貿易裁判所(CIT)は昨年11月16日に両面発電免除の201条関税の適用除外を再び認め、201条関税率を18%から15%に引き下げ、即日発効とした。これにより、調整後の18%の関税の下での過去1年間の輸入品は、利子付きの払い戻しの対象となる。201条の時間枠によると、関税の期限は2022年2月6日となっている。

米国への輸出

迂回防止措置、保留解除命令(WRO)、201条関税率の引き下げ、両面発電免除など、米国の中国太陽電池(PV)メーカーに対する措置の最新の動きは、米中関係を好転させつつあった。しかし、中国の迂回行為に反対する米国太陽電池メーカー(A-SMACC)が、迂回行為の調査を求める申し立てを以前米国の裁判所に却下されたため、再び提訴する可能性があることから、中国メーカーが海外に製造拠点を設置することは依然としてリスクが高く、新しい生産能力の試運転のスケジュールを立てることは今もなお困難である。

昨年11月10日に更新された深圳のWROに関するFAQは、米国へのPV輸入業者にチャンスを与えるものと思われるが、米国税関・国境警備局(CBP)はまだ何も判断を下していない。留置された大手メーカー製品は今のところまだ送り返されていないと言われているため、米国の税関で太陽光発電製品が留置されたメーカーの動向を注視するべきである。製品が留置される潜在的なリスクがあるため、東南アジアでは、201条の関税やWROが緩和されているにもかかわらず、これまでのところ、セルやモジュールの稼働率は低いままである。この地域のほとんどの大手メーカーは、セル・モジュールの製造ラインを50%以下の稼働率で稼動させている。

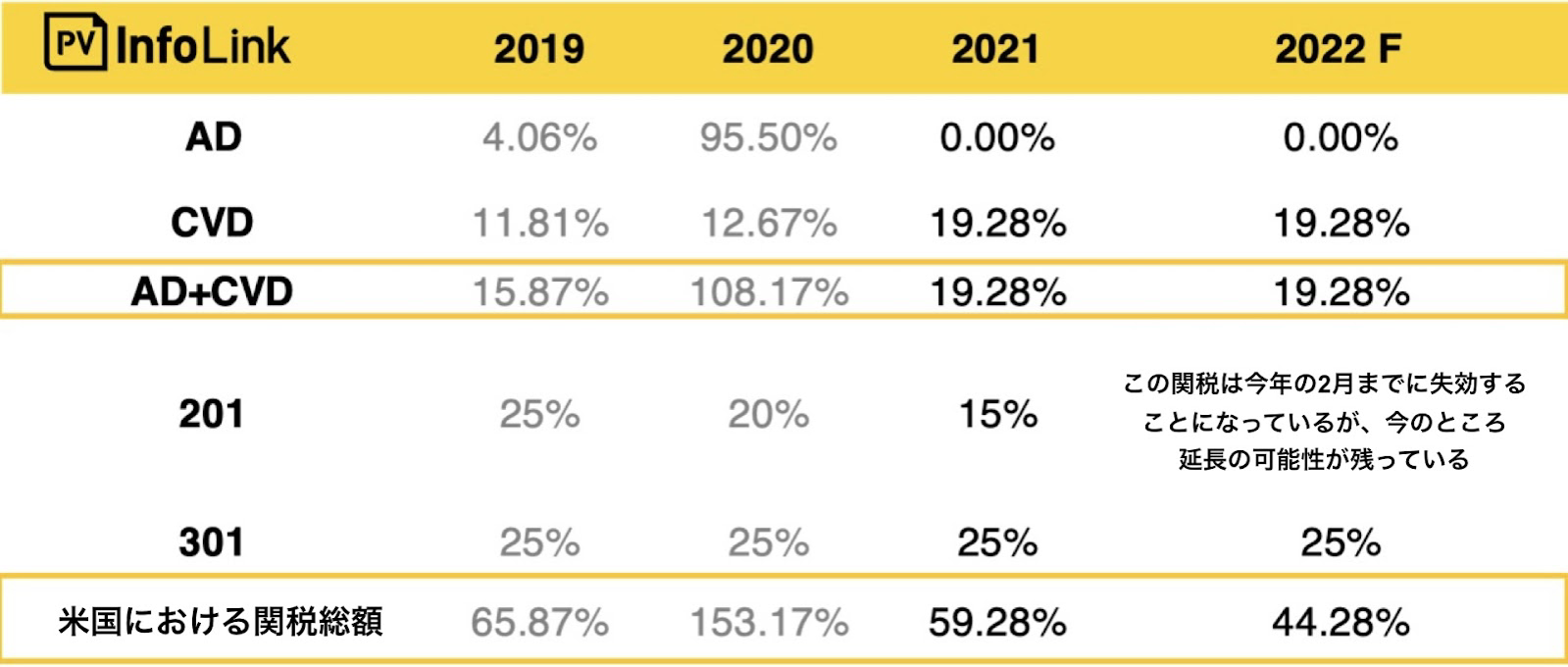

米国への輸出関税の概要

出典: InfoLink Consulting

InfoLink は、中国の対米輸出に課される関税をまとめた。アンチダンピング関税がゼロになった後も、両面発電モジュールに課される関税は、今年に入ってからも 45%近くに達している。関税率が高く、アンチダンピングおよび相殺関税(AD/CVD)の調査の行方が不明であることから、米国へのモジュール輸出の可能性は低いと考えられる。

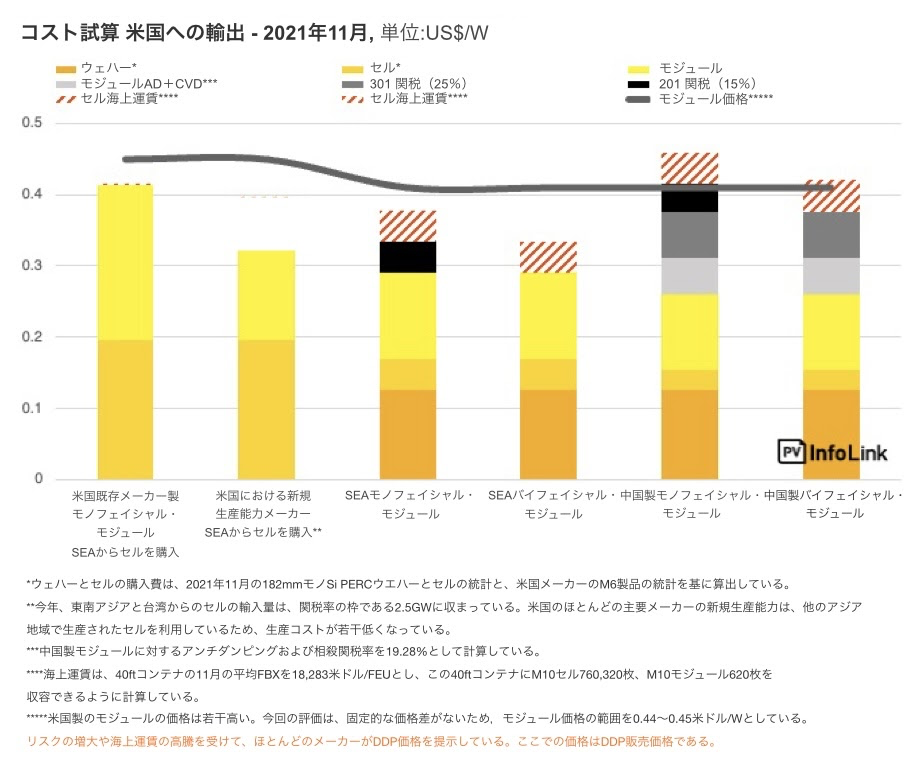

コスト試算

InfoLinkは、3つのシナリオの下でのコストを試算した。

(1) 米国のメーカーが東南アジアからセルを購入し、現地で組み立てる。

(2) 東南アジアから米国にモジュールを輸送する。

(3) 中国製のモジュールを米国に出荷する。

出典: InfoLink Consulting

両面発電免除が復活すると、東南アジアのメーカーは約18%の利益を確保できる。片面発電モジュールの場合、201条の関税控除後の利益は約8%となる。アンチダンピング関税と201条関税が大幅に削減されたにもかかわらず、中国製モジュールは、米国への輸出時に301条関税と相殺関税の対象となるため、東南アジアの生産能力よりも高いコストが発生する。利益が少ないため、中国メーカーはアメリカにモジュールを輸出することに魅力を感じないが、現在の価格水準であれば、中国メーカーが米国に施設を設置することは利益になる。

しかし、高額な投資や、東南アジアで関税が除外されている低コストのモジュールとの競争の可能性を考慮すると、メーカーは収益の面でより高いリスクに直面する可能性がある。今後の動向を継続的に監視するべきではあるが、201条の関税が延長されるかどうかはまだ判明していない。

3つのシナリオに基づく2022年2月の201条失効後のコスト

(1) 201条の関税は延長されずに終了する。

(2) セルおよびモジュールの価格は、PV InfoLinkの価格予測レポートに基づく。

(3) モジュール製造コストは、BOM (Bill of Materials) 価格の動向を短期的に予測することが難しく、保守的に扱う必要があるため、若干低めに修正されている。

出典: InfoLink Consulting

上の表から、201条の関税が延長されずに来年終了した場合、米国向けの価格は関税の失効とともに下落する可能性がある。このシナリオでは、中国と米国のメーカーの容量に対して収益性が縮小する。東南アジアでモジュールを製造することが最良となるだろう。

総合的には、201条の関税が15%に引き下げられ、両面発電免除が復活し、還付金の対象となったことは、PV部門に朗報をもたらした。しかし、WROが執行されている限り、米国内での需要と供給を促進することはまだ困難である。さらに、政策にさらなる変更があれば、輸送時間が長くなることで航海中に制御不能な損失が発生し、米国の港に到着した製品にはトレーサビリティーの仕組みが適用される。このような背景から、PVメーカーは米国への大量出荷を避け、少量での出荷をすることでリスクをコントロールできる。

上記の計算によると、東南アジアのモジュールの方が収益性が高いことが分かる。潜在的なリスクを考慮して、米国のバイヤーは東南アジアからの出荷をDDP(Delivery Duty Paid)で行うことを要求している。米国への輸出手続きが複雑で、輸送時間も長く、セーフハーバー・モジュールが無くなりつつあるため、米国市場での価格が上昇している。

また、日本、韓国、中国など、東南アジア以外の地域の生産力もWROの対象となる。さらに、不正競争防止法に基づく調査を求める申立てが却下されたことで、製造コストが中国と同程度になった東南アジアが競争力を持つようになった。したがって、製品や販売チャネルを最適化してこそ、メーカーは差別化を図ることができる。

現在の関税水準では、中国の太陽電池製品は米国市場では競争力がない。したがって、米国の需要は主に東南アジアのモジュール生産能力によって供給されることになる。今後、米中関係がより緊密になり、201条の関税が予定通り来年に終了し、その他の懲罰的関税も減少していけば、中国のPVメーカーは米国に直接製品を輸出することに期待が持てるようになるだろう。

記事提供

InfoLink Consulting は、世界をリードする再生可能エネルギー・テクノロジーの市場調査およびコンサルティング会社です。当社の部門の一つである PV InfoLink が提供する長年にわたる市場調査のデータは、業界の指標として利用されるほどの実績があります。InfoLink Consulting はアナリストとリサーチチームで構成されており、企業が優れた戦略を策定し、刻々と変化する産業環境の中で競争上の優位性を生み出すために、綿密な市場分析、業界の洞察、コンサルティングサービスを提供している。

マガジン

マガジン セミナー・勉強会

セミナー・勉強会 オンライン展示会

オンライン展示会